Блог им. InveStory |QIWI: пациент скорее мёртв, чем жив

- 26 августа 2021, 18:51

- |

Со вчерашнего дня мелькают заголовки о том, что в качестве Единого центра учёта перевода ставок (ЕЦУП) выбрали не QIWI, а компанию «Мобильная карта», которая принадлежит ВТБ. Про ситуацию со ставками мы писали ещё в апреле (доступно здесь), поэтому повторяться не будем и вместо этого зададимся другим вопросом:

Остались ли у компании перспективы? Давайте разбираться.

Вся компания сейчас оценивается 41,7 млрд рублей, при этом на балансе у QIWI сейчас 35 млрд рублей кэша. Вся компания за вычетом кэша оценивается всего в 6.7 млрд рублей ($90 млн), таким образом P/E за последние 12 месяцев за вычетом кэша - всего 0.64x, то есть весь QIWI сейчас стоит меньше одной годовой прибыли.

Подобная оценка — смехотворно дешёвая, но почему она именно такая? Дело в том, что бизнес QIWI:

1) не имеет конкурентных преимуществ и быстрорастущих сегментов. Сеть из ста тысяч терминалов сейчас уже не актив, а обременение. Какой смысл использовать кошельки QIWI, когда российские банки уже далеко впереди по технологичности? Рокетбанк, «Совесть» и Точку продали, остаётся Факторинг Плюс и Flocktory. И Факторинг, и Flocktory вроде бы растут, но вместе составляют лишь 308 млн выручки. Сами сегменты выручки раскрываются с недостаточной прозрачностью. Что, например, входит в сегмент e-commerce? С каких e-commerce площадок идёт основная прибыль? Из отчётности это непонятно.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. InveStory |Озон - нет поводов для радости

- 20 августа 2021, 15:59

- |

Ozon конечно удивительный ритейлер. Более 20 лет работы в режиме “рост любой ценой” так и не привели к какой-либо прибыли. Учитывая что конкуренция с годами становится все более ожесточённая, вкладываться в такое было просто страшно, а потому акции Озона пролетели мимо нашего портфеля.

Но время идёт, и может ситуация поменялась? Давайте взглянем на свежий отчет за второй квартал и постараемся объективно оценить прогресс компании с нашего предыдущего разбора (доступен здесь).

Начнём с самого важного — роста или показателя GMV (Gross Merchandise Value — суммарная стоимость всех товаров или услуг, которые были проданы на маркетплейсе сторонними продавцами). GMV Ozon подрос на 94% г-к-г, до 89 млрд рублей, что даже лучше прогнозов аналитиков в 81-84%. Ozon растёт куда бодрее рынка (+58% за весь 2020 год), те удачно отжимает продажи у мелких конкурентов. По прогнозам компании, за весь 2021 год GMV составит 415 млрд рублей или в 10 раз больше чем 3 года назад. Однако, важно отметить, что 94% это уже значительно медленнее, чем раньше. Удваиваться каждый год становиться все сложнее.

( Читать дальше )

Блог им. InveStory |Х5 Retail Group - наш выбор в секторе ритейла

- 18 августа 2021, 12:41

- |

Для нас перспективы Х5 Retail Group никогда не вызывали особых сомнений. Это один из лучших представителей нашего фудритейла и заодно лидер всего сектора с неплохими апсайдами. В этой статье посмотрим, что там по цифрам в разрезе последнего отчёта и почему Х5 нашёл место в нашем портфеле.

Свежая отчётность за 2 квартал 2021 года получилась смешанной, но хорошей.

— Выручка выросла на 10.7% г-к-г до 546.5 млрд рублей. Темп роста обошёл своих конкурентов в лице Магнита и Ленты, что несомненно радует.

— LFL вырос на 4%. Трафик вырос на 14%, правда средний чек просел на 9.3%

— EBITDA выросла на 8.5% с незначительным снижением маржинальности по сравнению с рекордом прошлого года (объясняется ростом логистических расходов и более дорогой рабочей силой). Впрочем в 2П21 маржинальность должна повыситься за счёт точечной оптимизации бизнеса (улучшения по части логистики и т.д).

( Читать дальше )

Блог им. InveStory |Fix Price - оцениваем перспективы после 1 полугодия

- 13 августа 2021, 19:14

- |

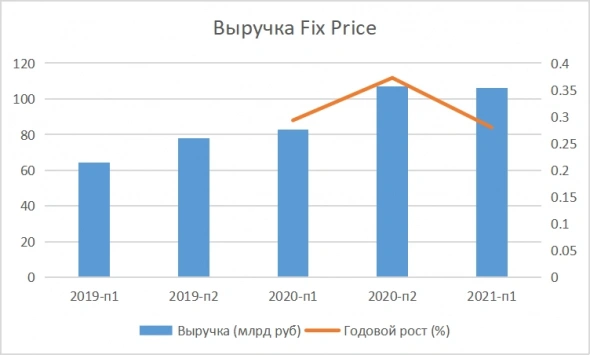

Наконец к нам на стол попал отчёт Fix Price за первую половину 2021. Как обычно, постараемся объективно оценить прогресс компании с нашего предыдущего разбора (доступен здесь), посмотрим на финансовые показатели, обстановку вокруг компании и порассуждаем о привлекательности цены. Впрочем, обо всем по порядку.

Собственно сами результаты:

— Выручка продолжила стремительный рост и достигла 106.1 млрд рублей (+28.1% г/г).

— Общее количество магазинов увеличилось на 418 до 4 585 (+ 10%), что даже быстрее плана.

— Общая торговая площадь магазинов увеличилась на 94.4 тыс. кв. м и составила 983.9 тыс. кв. м (рост на 22.7% по сравнению с прошлым годом). По площади Fix Price сравнялся с Детским Миром и примерно в 2 раза меньше МВидео и Ленты. Но по сравнению с Магнитом и Х5 ещё в 7 раз меньше.

— LFL продажи поднялись на 11.9% (13.3% в I полугодии 2020 г.)

— LFL трафик вырос на 9.0%

— LFL средний чек вырос на 2.6% благодаря введению новых прайс-поинтов

( Читать дальше )

Блог им. InveStory |Про абсурдность российской монетарной политики

- 26 июля 2021, 09:57

- |

В России 90-х была такая популярная комедия — “Особенности национальной охоты”. В России 2020-х, нам кажется, не менее жизненной получилась бы трагикомедия под названием “Особенности национальной монетарной политики”.

Мы в InveStory считаем, что текущая монетарная политика глубоко вредит российской экономике, и вот почему:

ЦБ повышает ставку, но борьбе с инфляцией это не поможет. Повышение ключевой ставки нужно тогда, когда растёт монетарная инфляция. Монетарная инфляция возникает тогда, когда из-за стимулирования экономики (или банального печатания денег) денежная масса в обороте становится слишком высокой. В таком случае центробанки через повышение ставки снижают доступность кредитов и охлаждают спрос на товары, что и приводит к снижению инфляции.

В России инфляция вызвана совсем другими факторами — прежде всего слабым рублём, который остаётся слабым исключительно потому, что правительство продолжает скупать валюту в рамках “бюджетного правила”. Инфляцию от других немонетарных факторов (слабые урожаи, глобальные проблемы в логистике) можно было бы решить

( Читать дальше )

Блог им. InveStory |Fix Price - инвестируем в падение доходов?

- 21 июля 2021, 15:45

- |

«Хочешь быть богатым – работай для бедных»

© Повесть о ненастоящем человеке

При изучении российских компаний потребительского сектора тяжело найти эмитента, который не страдает от печального состояния российской экономики. И рынок это знает. А потому IPO Fix Price (FIXP) прошло по столь высокому ценовому диапазону, что с тех пор котировки то и дело падают. К сегодняшнему дню капитализация просела на 20% со своих пиков. Впрочем, стали ли бумаги Fix Price интересной идеей на этом уровне? Есть ли потенциал для дальнейшего роста котировок? Давайте взглянем на отчёт за первый квартал и весь 2020 (полугодовая отчётность) и порассуждаем.

Fix Price — крупнейшая российская сеть магазинов с фиксированными ценами. Компания работает по принципам схожим с американскими дискаунтерами, вроде Dollar Tree и Dollar General, откуда и пришла идея. Основу ассортимента представляют разнообразные потребительские товары нижнего ценового сегмента, 80% не дороже 100 рублей. При этом упор делается не на выбор (продуктовая линейка в 1800 наименований), а на жёсткую стандартизацию и минимальную цену производства, что позволяет получать отличную маржинальность.

( Читать дальше )

Блог им. InveStory |Про коррекцию и смену тренда

- 19 июля 2021, 21:17

- |

Рефляционные настроения сменились стагфляционными

Июль складывается не очень позитивно для фондовых рынков: коррекционные движения, которые мы отмечали некоторое время назад, сегодня получили новый импульс. Сильнее всего сегодня страдают сырьевики (из-за опасений замедления роста мировой экономики), авиакомпании (риск новых ограничений из-за третьей волны) и прочие циклические сектора.

Тренд сменился. Напомним, что почти всю первую половину года рынок двигался исходя из того, что в мировой экономике наблюдается устойчивая рефляция. Рефляция — это сочетание высоких темпов роста экономики за счет стимулирования и временно высокой инфляции, которая в данном контексте считается “здоровой”, так как лишь возвращается к среднеисторическому тренду. Несмотря на то, что мы не совсем согласны с нарративом о «временной» инфляции, мы по-прежнему позитивно смотрим на перспективы мировой экономики во втором полугодии этого года.

( Читать дальше )

Блог им. InveStory |Углеродный налог для российских компаний: пока не стоит переживать

- 16 июля 2021, 21:28

- |

Пока Запад занимается энергопереходом, на повестке дня российских экспортёров становится всё более актуальной тема “углеродного налога”. ЕС планирует ввести данный налог для особо загрязняющих производств как на территории Евросоюза, так и за её пределами — в виде импортной пошлины. Смысл углеродного налога в том, чтобы стимулировать инвестиции в снижение выбросов. Однако сегодня мы поговорим о финансовой составляющей — как налог скажется на российских экспортёрах.

Первые оценки углеродного налога для российских компаний оптимизма не внушали: от $6 от $50 млрд ежегодно. Однако опубликованная пару дней назад редакция законопроекта об углеродном налоге получилась даже более мягкой, чем мы ожидали.

В данной редакции законопроекта облагаться налогом будут чёрные металлы, алюминий, азотные удобрения, цемент и электроэнергия. Облагать налогом нефтегазовые компании предложено лишь в качестве “рекомендательной” меры, и то — не сразу. Если отталкиваться от данной редакции законопроекта, то компаниям придётся потратить примерно$2 млрд, что ниже большинства предварительных оценок.

( Читать дальше )

Блог им. InveStory |Акции “Лензолото” продолжают отрицать действительность

- 12 июля 2021, 15:54

- |

Поразительный оптимизм инвесторов Лензолота (LNZL) продолжает удивлять. По необъяснимым причинам многие из них всё равно продолжают выкупать акции компании.

Утро понедельника началось с обыкновенного дивидендного гэпа. Инвесторы уже начали потирать лапки в ожидании своих рекордных дивидендов. А акции, вполне ожидаемо, обвалились на 69%, или примерный объём дивидендов от рыночной стоимости акций на начало дня. Всё в пределах нормы.

Казалось бы акции должны были там и остаться, а то и сходить ниже. Но не тут то было. Логика и здравый смысл штука редкая, на всех не хватает. Внезапно некие упоротые спекулянты начали активно выкупать просевшие акции, выкупив половину дивгэпа до уровня в -38%. В итоге к середине дня цена упала всего до 12,600 рублей за обыкновенную акцию. Для сравнения это примерные уровни июля 2020 года.

( Читать дальше )

Блог им. InveStory |Какие страны пострадают от третьей волны, а какие - нет

- 09 июля 2021, 19:29

- |

Мы продолжаем собирать наиболее объективную картину ситуации вокруг третьей волны ковида — и продолжаем поделиться своими наблюдениями с вами.

Страны, которые пострадают меньше всего от третьей волны: США, Китай, Великобритания, ЕС в целом, Канада, Израиль. В одном из наших прошлых постов мы опечатались: мы говорили, что при текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны. Мы имели в виду середину осени этого года. По прогнозам, Китай к этому времени вполне успеет провакцинировать 70% населения, США, ЕС и Великобритания — примерно 65%. Такой доли вполне достаточно чтобы эффект от третьей и возможной четвертой волны был минимальным даже при повышенной заразности штамма дельта. В США рост заражений в основном происходит в штатах, которые не являются особенно важными для американской экономики (Арканзас, Миссури, Невада) по сравнению такими штатами как, например, Калифорния или Техас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс